Güçlü talebin devamıyla beklentilerin üzerinde performans (+)

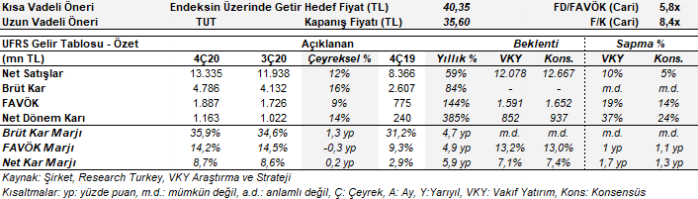

Arçelik, yılın son çeyreğinde beklentimizin %37 ve piyasa beklentisinin %24 üzerinde, yıllık %385 artışla 1,16 mlr TL net kar açıkladı. Yurt içindeki talebin yanı sıra ihracat pazarlarındaki büyümenin ivme kazanması ve kurun desteği, şirketin güçlü operasyonel ve net karlılık performansında ana etkenler oldu. Şirket, 2021 yılında ise yaklaşık %20 konsolide ciro büyümesi (2020: +%28) öngörürken, FAVÖK marjı beklentisini ise yaklaşık %11 (2020: %12,4) olarak açıkladı. Beklentilerin üzerindeki sonuçların ardından Arçelik için 37,30 TL seviyesindeki hedef fiyatımızı 40,35 TL seviyesine revize ediyor, kısa vadeli “Endeksin Üzerinde Getiri” önerimizi ve uzun vadeli TUT tavsiyemizi koruyoruz. Beklentilerin üzerindeki sonuçlara piyasa tepkisinin pozitif olmasını bekliyoruz. Şirket hisseleri son bir ayda endeksten %9,9 pozitif ayrıştı.

• 4Ç20’de konsolide gelirler yıllık %59 yükselişle 13,3 mlr TL’ye ulaştı – Hem yurt içi beyaz eşya pazarındaki güçlü büyüme hem de yurt dışı pazarlardaki toparlanmanın hızlanması, 4Ç20’de Arçelik’in konsolide satış gelirlerinde gözlenen büyümede etkili oldu. Şirketin 4Ç20’de Türkiye satış gelirleri yıllık %63 artış kaydederek 4 mlr TL seviyesine yükselirken, ihracat gelirleri büyük oranda kurun etkisiyle %58 büyüyerek 9,4 mlr TL seviyesine ulaştı. Konsolide gelirler 4Ç20’de 13,3 mlr TL’ye ulaşarak yıllık %59 artış gösterirken, 2020 yılının tamamında ise yıllık %28 yükselişle 40,9 mlr TL’ye yükseldi.

• FAVÖK, piyasa beklentileri aşarak yıllık %144 büyüme gösterdi – Şirketin yüksek kapasite kullanımı, Pound ve Euro karşısında zayıflayan Dolar ve uzun vadeli kontratlara bağlı olarak hammadde maliyetlerinin yatay seyretmesiyle, brüt kar marjı yılın son çeyreğinde %35,9 seviyesine yükseldi. Faaliyet giderlerinin ciro içindeki payında artış yaşansa da şirketin FAVÖK’ü 4Ç20’de, beklentimizin %19 ve piyasa beklentisinin %14 üzerinde, yıllık %144 yükselişle 1,89 mlr TL’ye ulaştı. 2020 yılının tamamında ise konsolide FAVÖK, yıllık %54 artışla 5,07 mlr TL seviyesine yükseldi. Şirketin FAVÖK marjı ise 4Ç20’de beklentimizin ve piyasa beklentilerinin yaklaşık 1 puan üzerinde, yıllık 5 puan yükselişle %14,2 seviyesinde gerçekleşti. Şirketin 4Ç20 döneminde net borç pozisyonu bir önceki çeyreğe göre sınırlı değişim göstererek 5,07 mlr TL seviyesine gerilerken, Net Borç/FAVÖK rasyosu da 3Ç20’deki 1,36x seviyesinden 1,00x seviyesine geriledi.

• Güçlü operasyonel performansın ardından net karlılık beklentilerin üzerinde gerçekleşti – Son çeyrekte şirketin sergilediği güçlü operasyonel performansın etkisiyle şirketin net karı, beklentimizin %37 ve piyasa beklentisinin %24 üzerinde, yıllık %385 artışla 1,16 mlr TL’ye ulaştı. 2020 yılının tamamında ise net kar yıllık %208 yükselişle 2,85 mlr TL seviyesine ulaştı.

• 2021 yılı konsolide ciro büyüme hedefi yaklaşık %20 olarak açıklandı – 2020 yılına ilişkin %20-25 konsolide ciro büyümesi hedefini aşarak yılı %28 konsolide ciro büyümesi ile tamamlayan şirket, 2021 yılında ise ciroda yaklaşık %20 büyüme öngördü. FAVÖK marjı beklentisini ise yaklaşık %11 (2020: %12,4) olarak açıklayan şirket, 2021 yılında yaklaşık 220 mn € yatırım harcaması (2020: 215 mn €) planladı.

• Hedef fiyatımızı 40,35 TL seviyesine revize ediyoruz – Açıklanan son çeyrek finansalları operasyonel ve net karlılık tarafında, beklentilerimizin üzerinde gerçekleşti. Şirketin bu yılın ilk yarısında iç talep ve ihracat tarafındaki büyümeden olumlu etkilenmeye devam etmesini beklerken, artan talebe bağlı olarak hızla yükselen hammadde maliyetlerinin etkisiyle, şirket öngörülerine paralel, kar marjlarında normalleşme bekliyoruz. Arçelik için 37,30 TL seviyesindeki hedef fiyatımızı 40,35 TL seviyesine revize ediyor, kısa vadeli tavsiyemizi “Endeksin Üzerinde Getiri” ve uzun vadeli tavsiyemizi ise “TUT” olarak koruyoruz. Arçelik hisseleri son bir ayda endeksten %9,9 pozitif ayrıştı.

Kaynak: Vakıf Yatırım