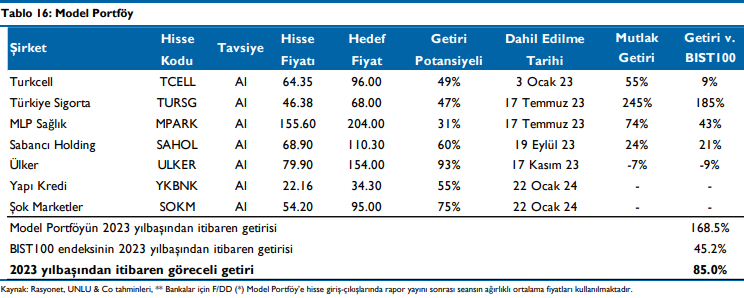

Model Portföy

Coca-Cola İçecek’i model portföyümüzden çıkarırken Yapı Kredi ve Şok Marketleri ekliyoruz. Böylece model portföyümüzün içeriğini Turkcell, Türkiye Sigorta, MLP Sağlık, Sabancı Holding, Ülker, Yapı Kredi ve Şok Marketler oluşturuyor.

Eklenenler: YKBNK ve SOKM

Şok Marketler’i model portföyümüze dahil ediyoruz. Tüketicilerin, hükümetin son dönemde uygulamaya koyduğu ekonomik sıkılaşma önlemlerinin etkilerini 2024 daha fazla yaşaması muhtemeldir. Ancak, perakendecilerin rekabetçi fiyatlandırma stratejileri ve market harcamalarının düşük talep esnekliği göz önüne alındığında, bu zorlukları etkili bir şekilde yönetebilmeleri ve maliyet artışlarını genel kârlılık üzerinde sınırlı bir etkiyle fiyatlarına yansıtabileceklerini düşünüyoruz. Sektör, negatif işletme sermayesi tutma kabiliyeti sayesinde kayda değer bir nakit yaratma kapasitesine sahiptir. Bu özellik, bu şirketleri yüksek faiz ortamında avantajlı bir şekilde konumlandırmakta ve potansiyel olarak finansal gelirlerini artırmaktadır. Ayrıca TL’deki potansiyel istikrarla birlikte, yatırımcılar döviz geliri olan ve ihracat odaklı şirketler yerine TL bazlı faaliyetleri olan şirketleri tercih edebilir. Şok özelinde ise, Yıldız Holding’in (ana şirket) finansal pozisyonundaki iyileşmenin Şok’un değerlemesini destekleyebileceğini düşünüyoruz. Son olarak, Şok, yurtiçi benzerlerine kıyasla en düşük çarpanlarda işlem görmektedir (2024B F/K 6.5x).

Yapı Kredi’yi güçlü kârlılığı ve sağlam sermaye tamponları nedeniyle model portföyümüze dahil ediyoruz. Bankanın FY23’te %41,9 özkaynak kârlılığı raporlamasını bekliyoruz ki bu, araştırma kapsamımızdaki bankalar arasında en yükseği. Temel olarak çekirdek ticari kazançlardaki normalleşme nedeniyle özkaynak karlılığının FY24’te %35’e düşeceğini öngörsek de, bu yine de araştırma kapsamımızdaki en yüksek karlılığa işaret edecektir. Güçlü net faiz marjı ve düşük risk maliyeti bu karlılığı desteklemektedir. FY23’te 26 baz puanlık (kur etkisi hariç) bir net risk maliyeti bekliyoruz, bu da emsal ortalamasının oldukça altında. Öte yandan, başarılı aktif-pasif yönetimi stratejileri ve daha küçük ölçekli müşterilere odaklanma, Yapı Kredi’nin benzerleri arasında en yüksek net faiz marjına sahip olmasına yardımcı oldu. Yapı Kredi’nin %15,8’lik Tier-1 rasyosu büyük sermayeli bankalar arasında en yüksektir. Güçlü sermaye yapısı, bankanın önümüzdeki yıllarda sektörün üzerinde büyümesine yardımcı olacaktır. Hisse senedi 2024B 0.75x PD/DD çarpanı ile işlem görüyor.

Çıkarılanlar: CCOLA

Coca-Cola İçecek hisseleri, 13 Ekim 2020 tarihinde model portföyümüze dahil edilmesinden bu yana BIST100’den %73 daha iyi performans göstermiştir. Coca-Cola İçecek’i model portföyümüzden çıkarma kararımıza rağmen, şirket için AL tavsiyemizi ve 676 TL hisse başına hedef fiyat ile olumlu görüşümüzü sürdürmekteyiz.

Turkcell‘i güçlü gelir büyümesi, maliyet baskılarının etkisinin azalması ve finansal kaldıraçtaki düşüş nedeniyle tercih ediyoruz. Turkcell için hedef fiyatımızı hisse başına 96 TL’ye yükseltiyoruz. Mevcut yüksek enflasyonist dönemde fiyat ayarlamalarının sıklaşması, Turkcell’in 2023 ve 2024 yıllarında TÜFE’yi aşan bir mobil ARPU artışı elde etmesini sağladı. Bu yüksek büyüme trendinin 2024 yılında da devam edeceğini öngörerek, dolar bazında net gelir artışı öngördük. Ayrıca, Turkcell yakın zamanda Ukrayna’daki faaliyetlerini elden çıkarma niyetini açıklamış olup, anlaşma değeri henüz açıklanmamıştır. Varlıkların elden çıkarılmasından kaynaklanacak herhangi bir nakit girişi, şirketin finansal borcunun azaltılmasına katkıda bulunacaktır. Mevcut tahminlerimiz Turkcell için 2024B FD/FAVÖK oranının 2.7x olduğunu göstermektedir.

Türkiye Sigorta, ferdi kaza ve tarım branşlarındaki güçlü kârlılığı sayesinde düşük birleşik oranı (9A23’te sektör ortalaması olan %114’e kıyasla %98) ile diğer hayat dışı sigorta şirketlerinden ayrışmaktadır. Şirket, kârlılığını korurken FY22’de %12.3 olan pazar payını 11A23’te %13,9’a çıkarmayı başarmıştır. Türkiye Sigorta mevduat faizlerindeki artıştan yararlanmıştır. Şirketin Eylül 2023 itibarıyla 42 milyar TL finansal varlığı bulunmaktadır ve bunun %49’u TL banka mevduatlarından oluşmaktadır. Güçlü finansal gelirlerin yardımıyla, FY23’te 6,2 milyar TL net kâr (yıllık +%555) ve %65 özkaynak kârlılığı öngörüyoruz. Bu yıl kârın %149’luk bir artışla 15.3 milyar TL’ye ulaşacağını ve özkaynak karlılığının %80’e çıkacağını öngörüyoruz. Hisse senedi, şirketin yüksek özkaynak karlılığı göz önüne alındığında cazip olduğuna inandığımız 2.1x 2024B PD/DD ile işlem görmektedir.

MLP Sağlık, düşük yatırım harcaması ve varlık azaltma modeli stratejisi ve düşük marjlı hastane işletmelerinin elden çıkarılması sayesinde finansal kaldıracı etkili bir şekilde azaltmıştır. Buna ek olarak, yüksek enflasyonu yansıtmak için tedavilerde fiyat ayarlamalarının sıklığının artması, hastane trafiğindeki iyileşme ve tarihsel olarak daha yüksek yabancı medikal turizm gelirleri, kayda değer kazanç artışı ve serbest nakit akımı üretiminde etkili olmaktadır. Ana şehirlerdeki yeni hastane yatırımlarının -İstanbul’da 2024 yılında tamamlanacak iki hastane yatırımı (yatak kapasitesinde %4-5 artış) da reel olarak büyümeyi desteklemesi gerektiğini not ediyoruz. Türkiye dışında değer katan hastanelerin potansiyel olarak eklenmesini uzun vadeli bir katalizör olarak görüyoruz. MLP Sağlık şu anda 2024B F/K ve FD/FAVÖK metriklerine göre emsallerine kıyasla ortalama %50 iskonto ile işlem görmektedir. Şirket, 21 milyon hisse (%10 hisse) limiti ve 2,15 milyar TL toplam değer ile aktif bir geri alım programı yürütmektedir. Geri alım programının başlangıcından bu yana MLP Sağlık toplam 1.5 milyar TL tutarında 18 milyon adet hisse geri alımı gerçekleştirmiştir. Ayrıca, gerekli onaylar alındıktan sonra, MLP Sağlık geri alım hisselerinin %8,2’sini iptal etmeyi planlamaktadır.

Sabancı Holding‘i model portföyümüzde tutuyoruz. Son üç ayda BIST-100’e kıyasla %20 daha iyi performans göstermesine rağmen, hisseler son bir yılda ana değerleme bileşeninin (Akbank’taki %40,75’lik hisse, cari NAD’ın %36’sı) %34 altında performans gösterdi ve cari NAD’a iskontosu %41’e gelmiştir. Hisseler FY24B F/K’sı 2.6x (10 yıllık medyan 4,8x’e kıyasla) ile işlem görüyor. Buna göre, Sabancı’nın değerlemesini, özellikle Türkiye’ye ilişkin daha iyi risk algısı açısından cazip görmeye devam ediyoruz. Bunun nedeni, 1) Sabancı’nın cari NAD’ının yaklaşık yarısının yerli ve/veya yüksek regülasyona tabi işlerden oluşması ve 2) hisselerdeki yabancı kurumsal sahipliğin makro görünüme duyarlı olmasıdır. Buna ek olarak, Sabancı’nın NAD kompozisyonunu iyileştirmek için attığı somut adımlar, örneğin yenilenebilir enerji ve gelişmekte olan iklim teknolojilerine yapılan somut yatırımlar, destekleyici faktörlerdir.

Nispeten düşük değerlemesi, FAVÖK ve net borç pozisyonundaki sürekli iyileşme ve 2024 yılında net karında önemli bir artış beklentisi nedeniyle Ülker’i model portföyümüzde tutuyoruz. Ülker’in işletme sermayesi ihtiyacını azaltmaya yönelik devam eden çabaları, faaliyet karlılığında devam eden iyileşme (2021’den 2023’e FAVÖK’te %26 Dolar bazlı YBBO) ve döviz bazlı borcun azalması, net borç/FAVÖK’te kayda değer bir düşüşe yol açarak 9A23 itibarıyla 2 katın altına düşmüştür (2021’deki 3.8 kata kıyasla). Ülker’in 10 yıllık geçmişindeki %60’lık değer erozyonu göz önünde bulundurulduğunda, dolar bazında değerlendirildiğinde, şirketin etkili borç azaltma çabalarının ardından yeniden değerlenmeyi hak ettiğine inanıyoruz. 2024B F/K oranı 5.8x olan Ülker, benzerlerine göre yaklaşık %70 iskontolu işlem görmektedir.

Kaynak: ÜNLÜ & Co 2024 Strateji Raporu